Главная / Вас информируют: / Федеральная налоговая служба

Не забудьте отчитаться о доходах

Как сдать налоговую отчетность ИП через личный кабинет

Отчетность в электронном виде

Легкая жалоба

График вебинаров

График информирования налогоплательщиков

Вакантные должности ФНС

График проведения вебинаров для налогоплательщиков в 4 квартале 2024

График информирования налогоплательщиков в 4 квартале 2024 года

2 декабря - срок уплаты налогов физическими лицами

Восстановить утерянное или испорченное свидетельство об ИНН можно бесплатно

Межрайонная ИФНС России №22 по Санкт-Петербургу объявляет конкурс на замещение вакантных должностей федеральной государственной гражданской службы в следующие отделы

Социальные налоговые вычеты теперь можно получить в упрощенном порядке

В преддверии отпуска проверьте налоговую задолженность

Управление ФНС России по Санкт-Петербургу в период летних отпусков рекомендует убедиться в отсутствии задолженности по налогам и, в случае наличия, оплатить ее.

Полная и своевременная уплата налогов является конституционной обязанностью каждого гражданина.

Неуплата налогов влечет за собой серьезные последствия, установленные законодательством, такие как: принудительное списание средств со счетов, взыскание долга Службой судебных приставов, ограничение на выезд из РФ.

Для проверки наличия или отсутствия задолженности можно воспользоваться сервисом «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России. Доступ в «Личный кабинет» осуществляется с использованием логина и пароля, полученных при личном обращении в любой налоговый орган, также авторизация возможна с помощью подтвержденной учетной записи на Едином портале госуслуг.

Уплатить налоговую задолженность можно через сервисы «Личный кабинет налогоплательщика для физических лиц» или «Уплата налогов и пошлин физических лиц», через Единый портал государственных услуг, а также с помощью банковских онлайн-сервисов или в отделениях банков.

Управление напоминает, что ФНС России реализована возможность информирования о наличии задолженности посредством СМС-сообщения или электронной почты при условии представления письменного согласия на такое оповещение.

Представить согласие можно по форме, утвержденной Приказом ФНС России от 30.11.2022 №ЕД-7-/1135@ (КНД 1160068), через Личный кабинет налогоплательщика, лично в инспекцию, по почте заказным письмом, а также в электронной форме по телекоммуникационным каналам связи.

Подробная информация о Едином налоговом счете и реквизитах для оплаты доступна на сайте ФНС России в разделе «Единый налоговый счет» https://www.nalog.gov.ru/rn78/ens/.

Сервисы для самостоятельной оплаты налогов:

- https://service.nalog.ru/payment/ - интернет-сервис «Уплата налогов и пошлин»

- https://lkfl2.nalog.ru/lkfl/ - интернет-сервис «Личный кабинет для налогоплательщика – физического лица

- https://esia.gosuslugi.ru/login/ - приложение «Госуслуги»

График информирования налогоплательщиков сотрудниками УФНС России по Санкт-Петербургу в 3 квартале 2024 года по телефону "горячей линии" (812) 679-58-01 (доб. 1959) с 10:00 до 12:00

График проведения вебинаров для налогоплательщиков сотрудниками УФНС России по Санкт-Петербургу в 3 квартале 2024 году

Приглашение на государственную гражданскую службу

Банкротство

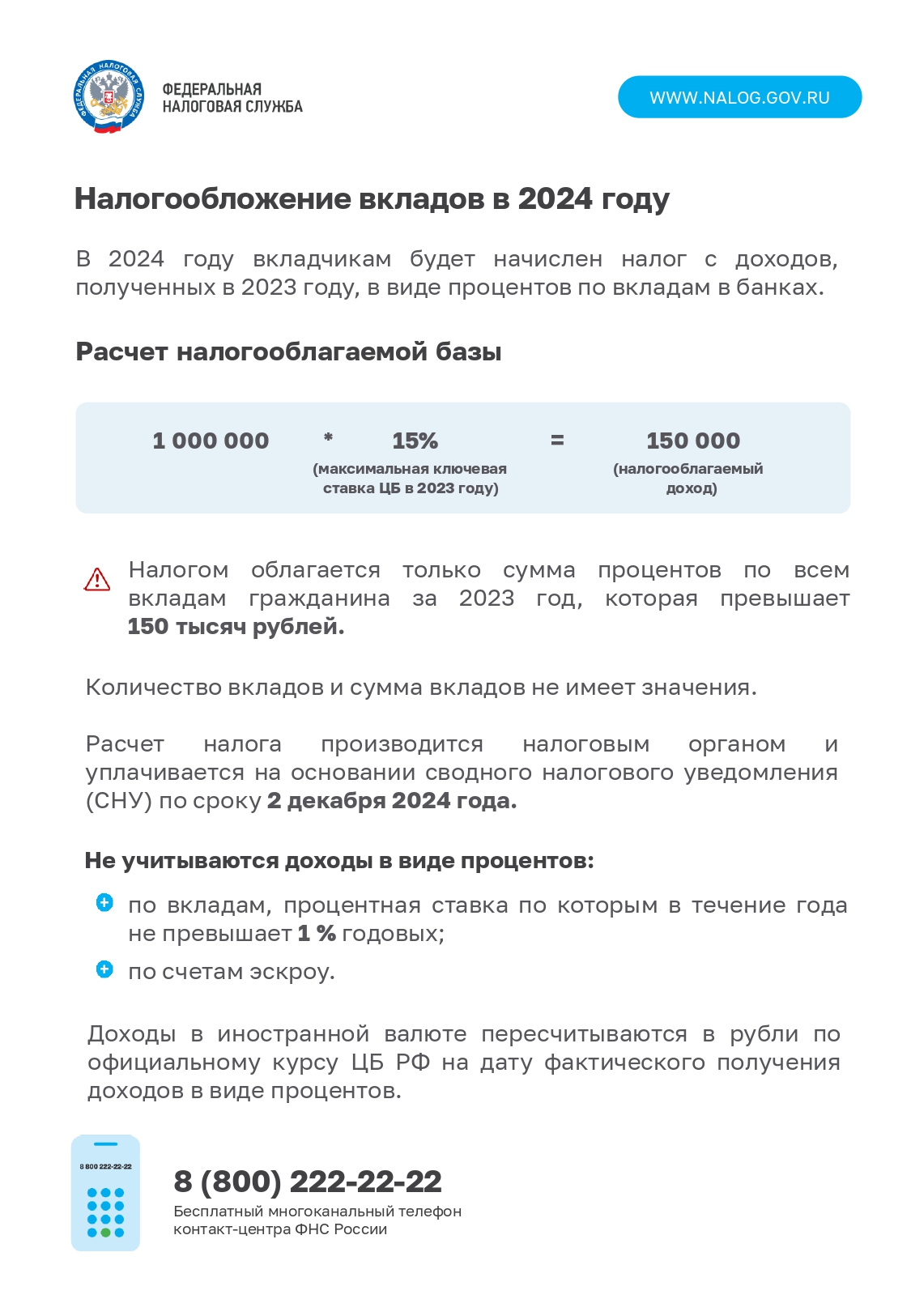

Налогообложение вкладов в 2024 году

Как получить социальный налоговый вычет?

Льготы по налогу на имущество организаций